いよいよ、確定申告書の最終段階である「e-Taxでの確定申告の提出方法」をご説明します。

もう少しでおわりますので、お付き合いください。

図をたくさん使用して丁寧に解説しており、誰でも簡単にできるような構成になっておりますので、気軽に見ていってください。

また、確定申告する人物設定は以下を想定しております。

トップページや前の記事に飛びたい方は、以下をクリックしてください。

トップページは、「還付申告の記事をまとめたページ」となります。ブックマークしておくと、還付申告の関連記事にアクセスしやすくなるので、オススメです。

税務署への提出方法

e-Taxのログインから確定申告書の事前設定は省略しております。もしわからない方は、こちらの記事で説明してますので参考にしてください。

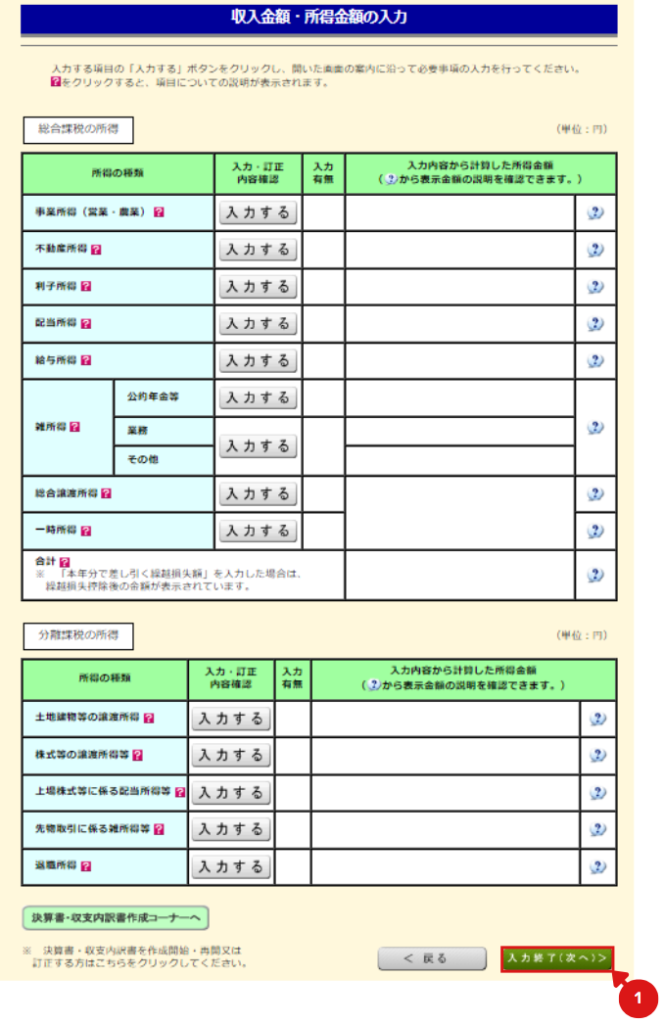

- 1入力終了(次へ)>をクリック

1ページ目

2ページ目

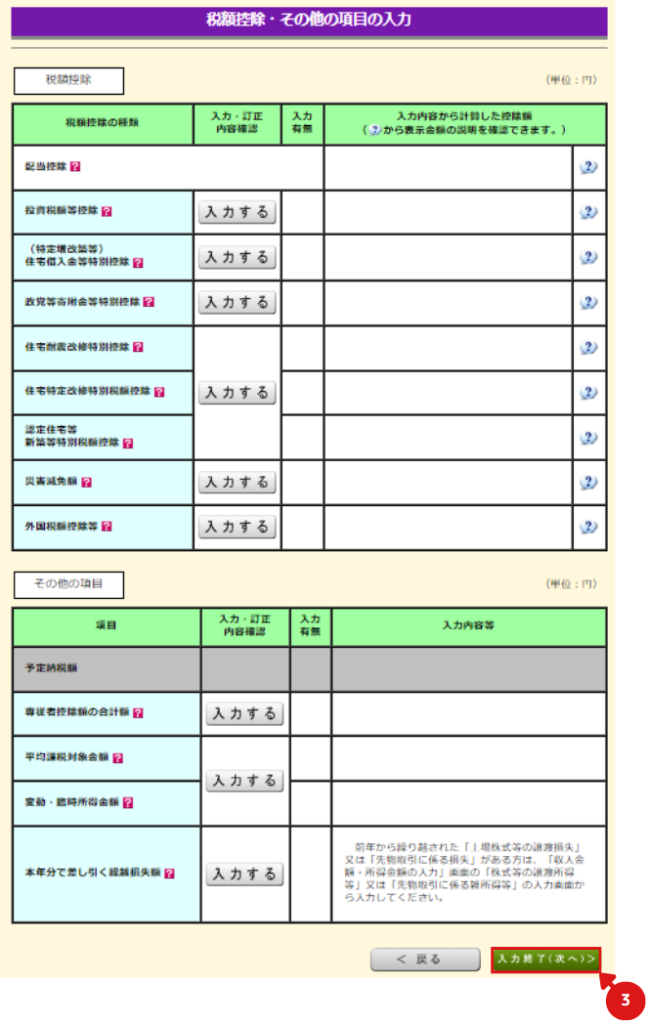

3ページ目

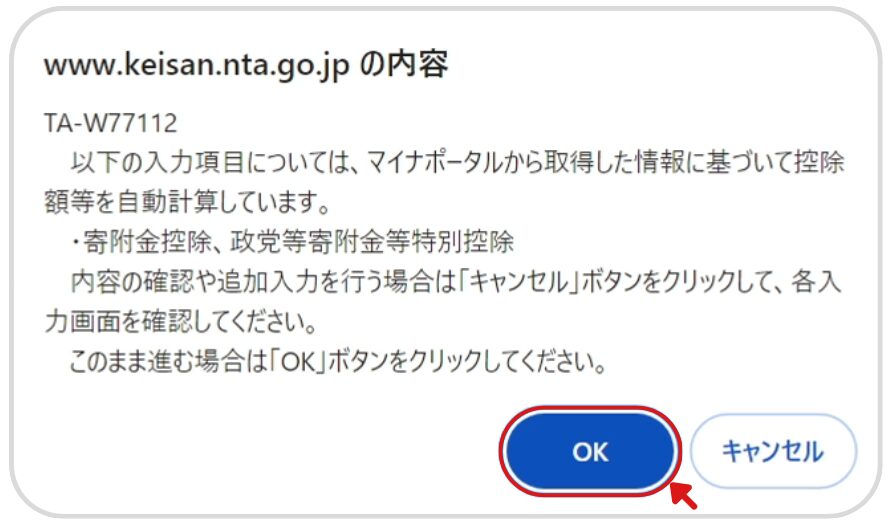

もし以下画面がでた場合は、OKをクリックしてください。

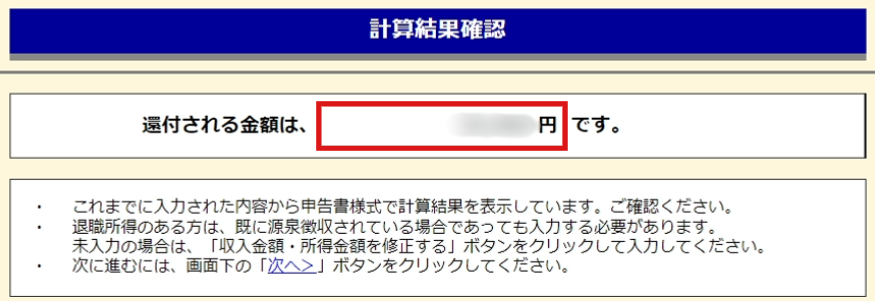

- 2税金の計算結果を確認する

還付される金額(税務署から振り込まれる金額)は、ここに表示されます。

細かい税金の計算は、以下のように表示されます。

課税所得の計算

ここの段階で、やっと計算が可能となります。

課税所得 = 所得金額の合計(12)-所得控除の合計(29)

もし計算結果が695万円以上の場合、配当課税の方法を「申告分離課税」に修正する必要があります。

「申告分離課税」に修正後、還付金が「総合課税」より大きくなるか、比較してみてください。

- 3税金の計算結果に問題なければ、次へ>をクリック

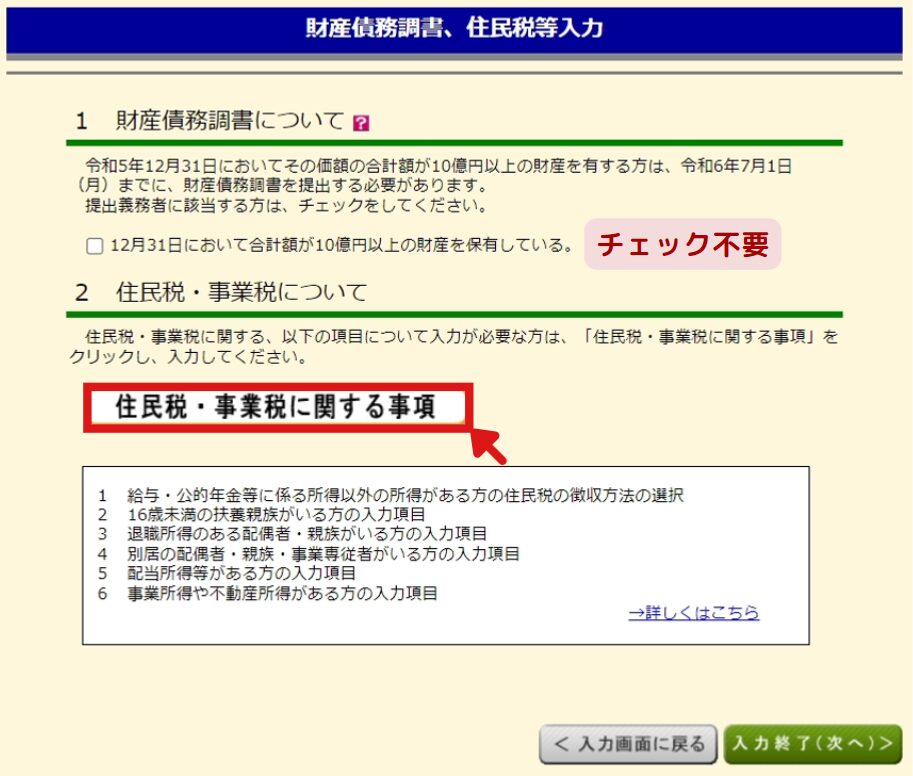

- 4住民税・事業税に関する事項をクリック

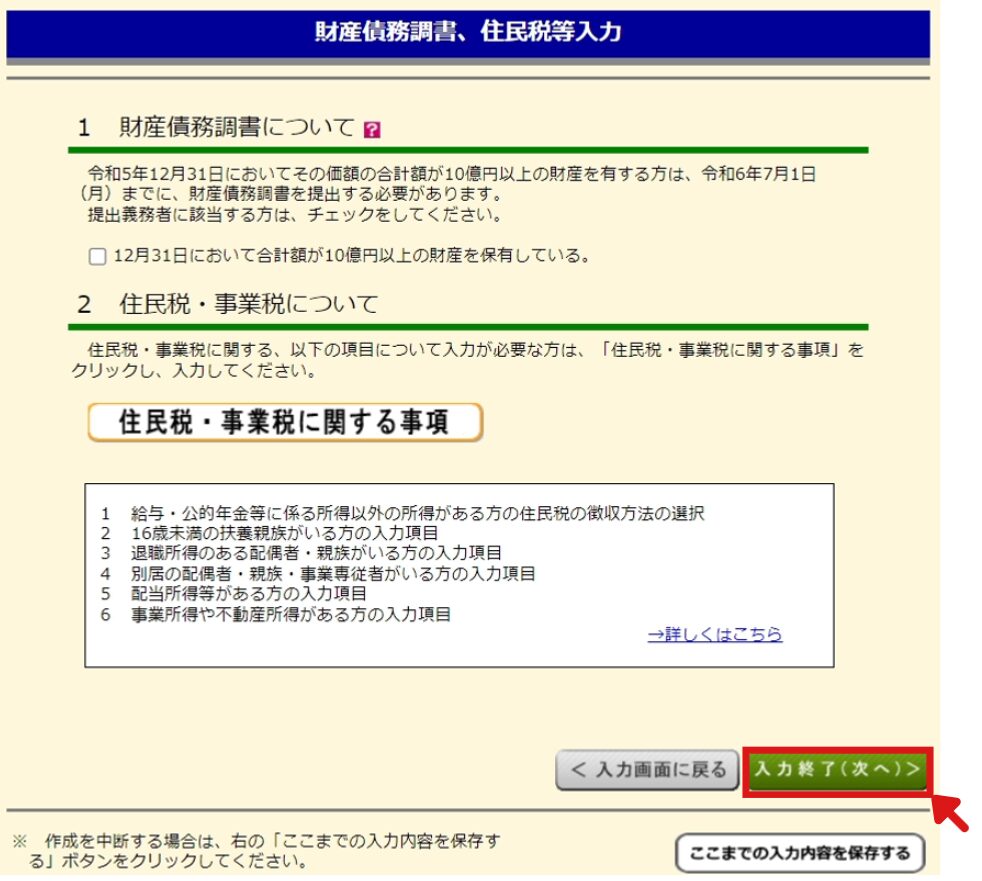

財産債務調書は、大体の方がチェック不要で問題ありません。

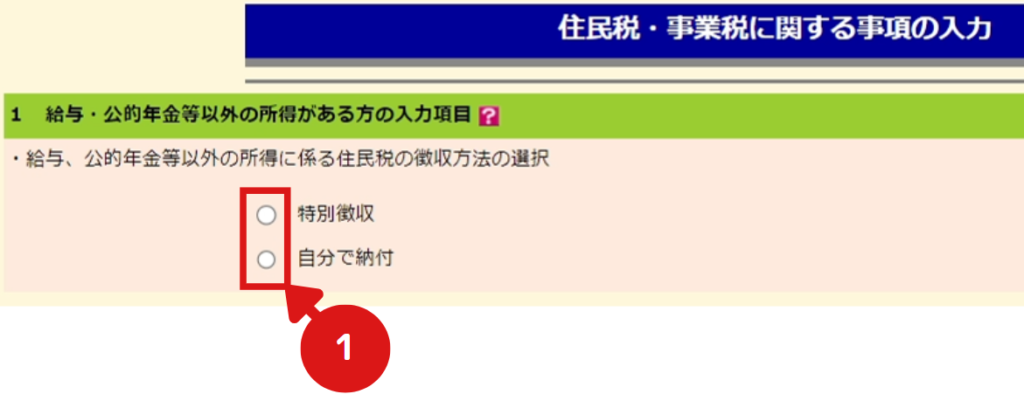

- 5住民税の支払い方法を選択する

基本的には「自分で納付」を選択してください。

住民税の支払い方法

配当金については、会社に知られても問題ないケースが多いです。しかし、万が一がありますので、「自分に納付」を選択することをオススメします。

副業されている方で副業禁止の会社に勤務されている場合、必ず「自分で納付」を選択してください。会社に副業がバレるリスクがあります。

会社に副業が発覚するほとんどが、この「住民税の納付書」によるものだそうです。注意しましょう!

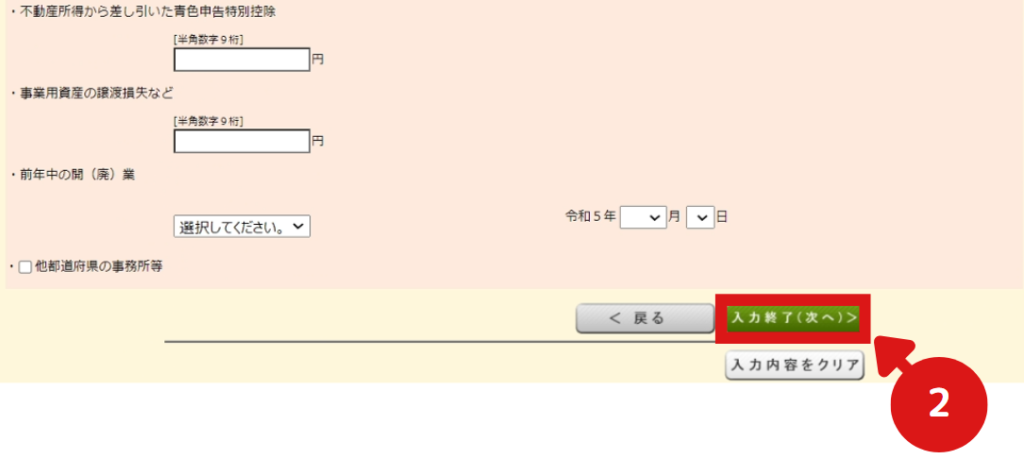

本記事の人物像に対応していないため、以下内容の説明をスキップさせて頂きます。

入力終了(次へ)>をクリックしてください。

- 6入力終了(次へ)>をクリック

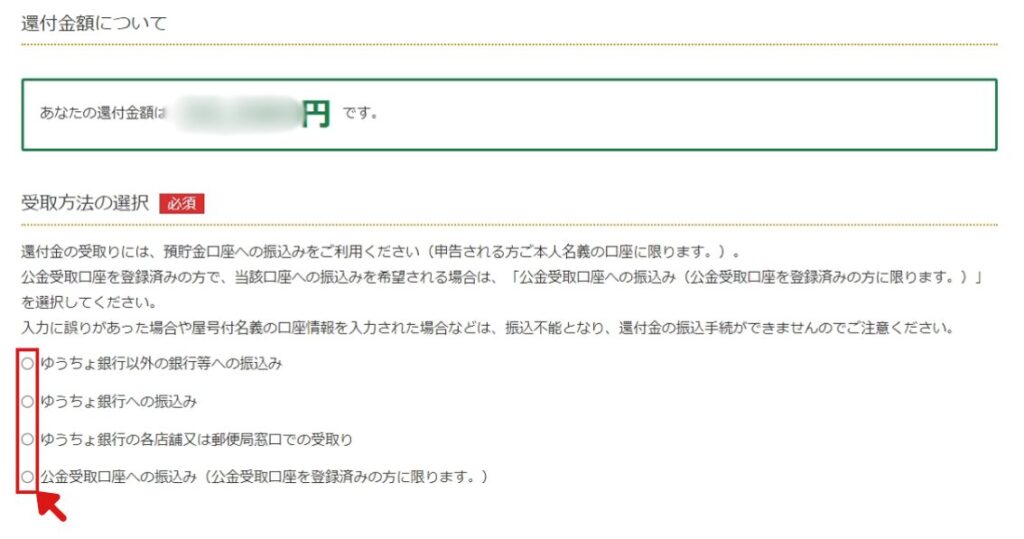

- 7還付金の振込先を設定する

お好みの振込先を選択し、口座情報を入力してください。

マイナポータルで口座を設定している場合は、「公金受取口座への振込み」を選択すると、設定が不要となるため入力の手間が省けます。

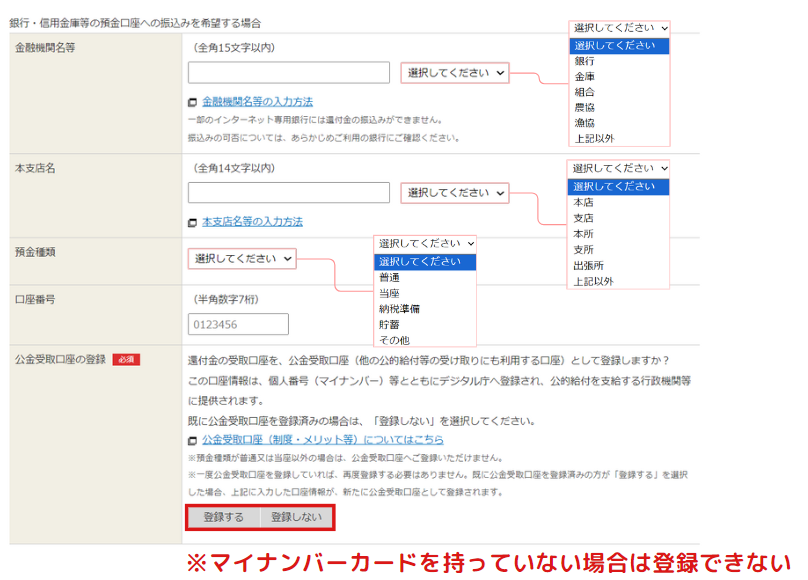

ゆうちょ銀行以外の銀行等への振込み

「金融機関名」「本支店名」「預金種類」「口座番号」を入力してください。

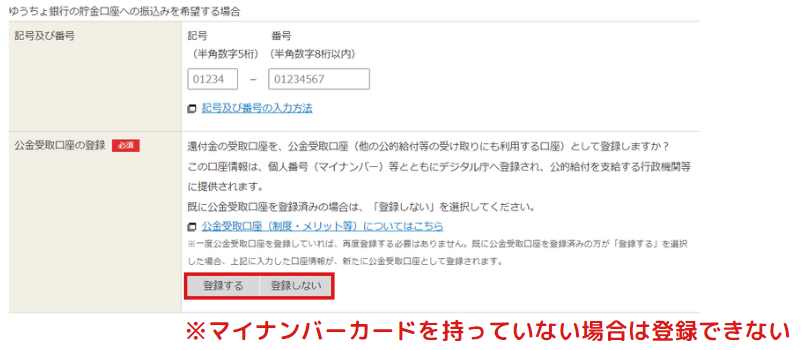

ゆうちょ銀行への振込み

「口座番号」を入力してください。

ゆうちょ銀行の各店舗又は郵便局窓口での受取り

受取先の店舗名を入力してください。

公金受取口座への振込み

口座の確認や変更が必要な場合は、マイナポータルで対応してください。

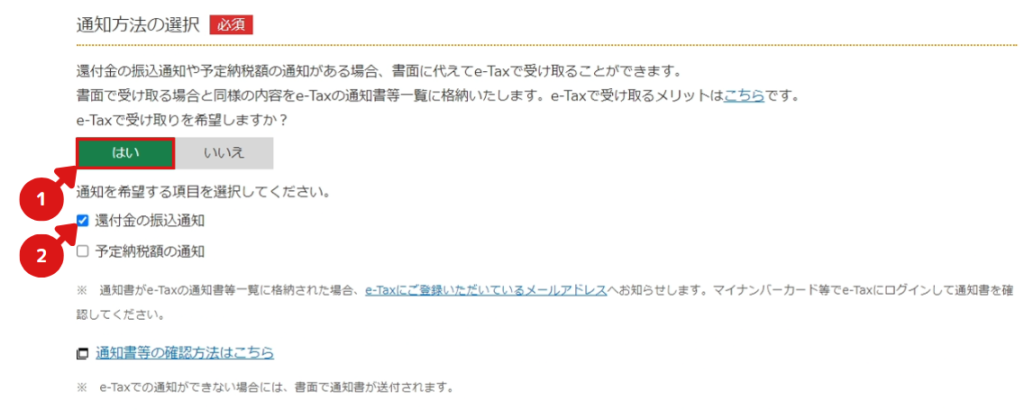

- 8通知の受け取り方法を選択する

はいをクリックすると各項目が表示されるため、「還付金の振込通知」のみにチェックを入れてください。「予定納税額の通知」はチェック不要です。

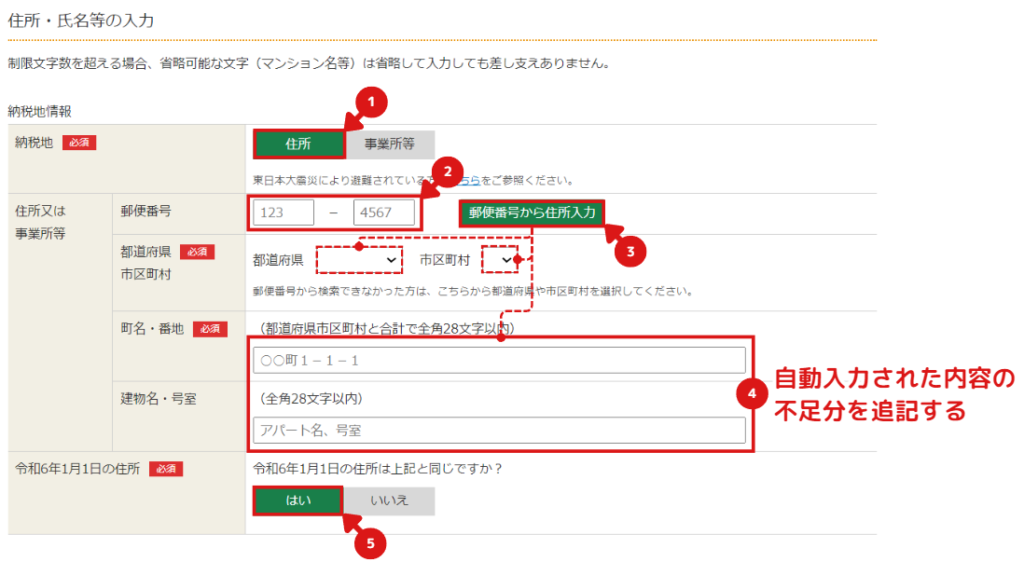

- 9「現住所」「提出先の税務署」「氏名」を入力する

現住所の入力

提出先税務署の入力

「整理番号」「提出年月日」は入力不要です。

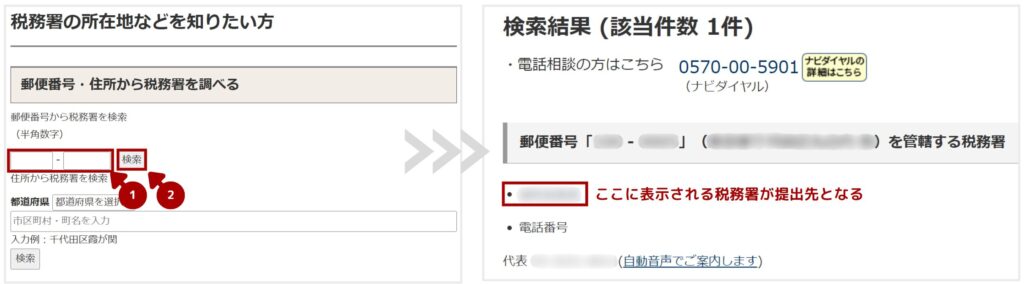

提出先の税務署が不明な方は、国税庁の公式ホームページより検索してください。

検索方法は、以下から検索可能です。

郵便番号(おすすめ)

住所

地図郵便番号からの検索が簡単で早いため、おすすめです。

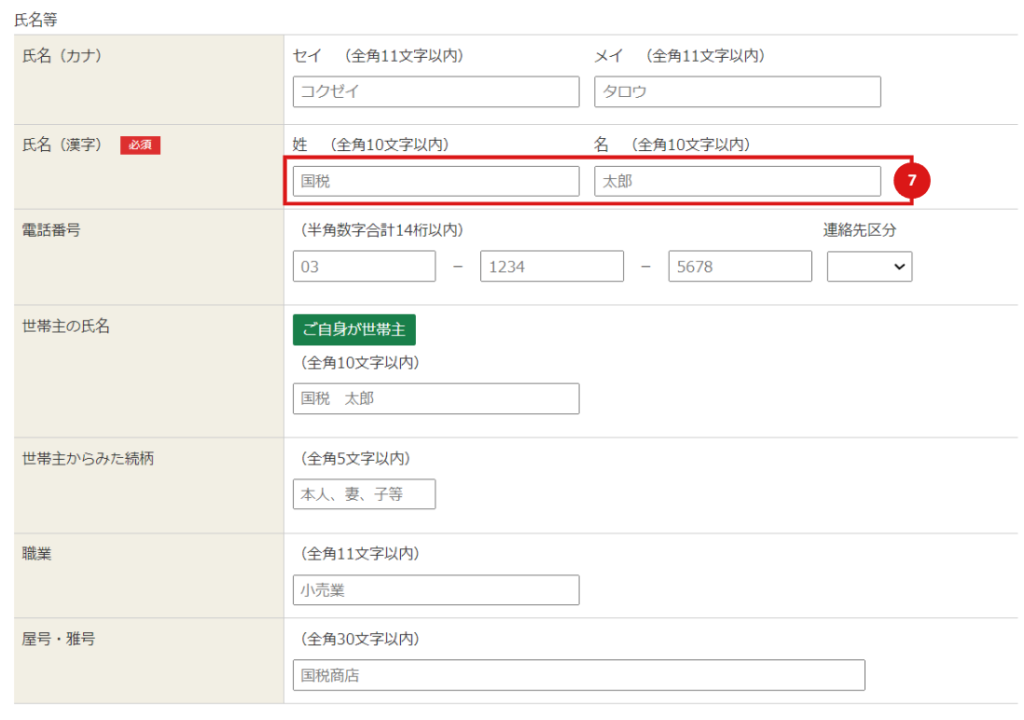

氏名の入力

「氏名」以外は入力不要です。

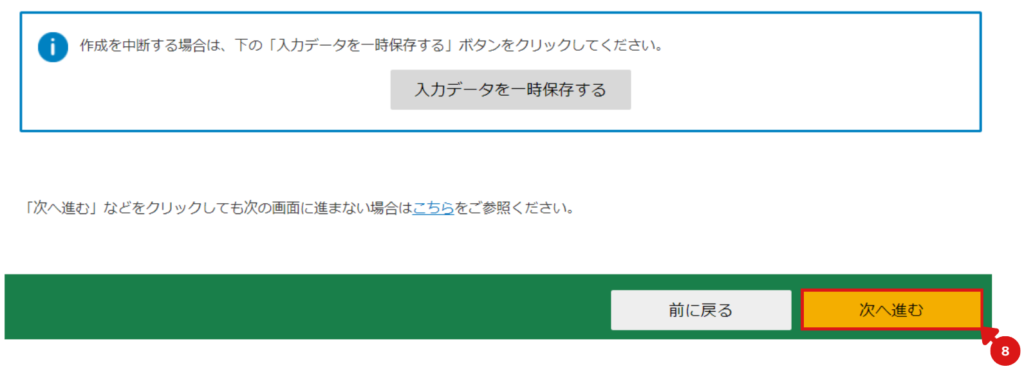

すべて入力後、次へ進むをクリックしてください。

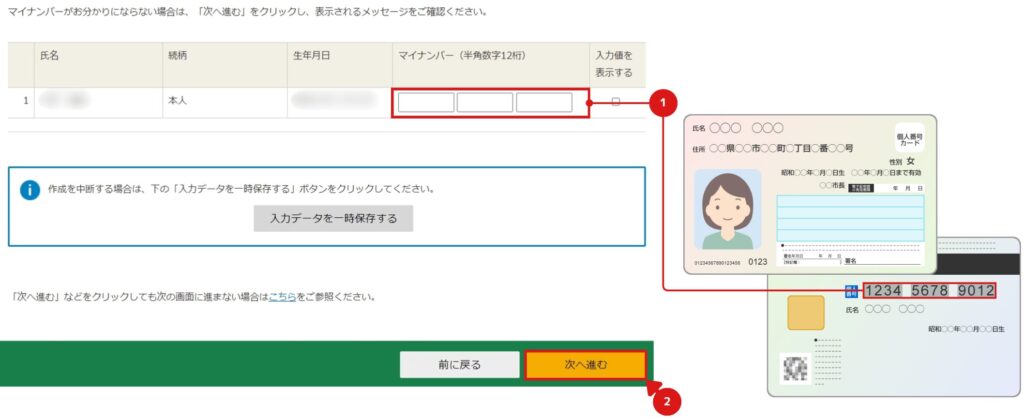

- 10マイナンバーの個人番号を入力し、次へ進むをクリック

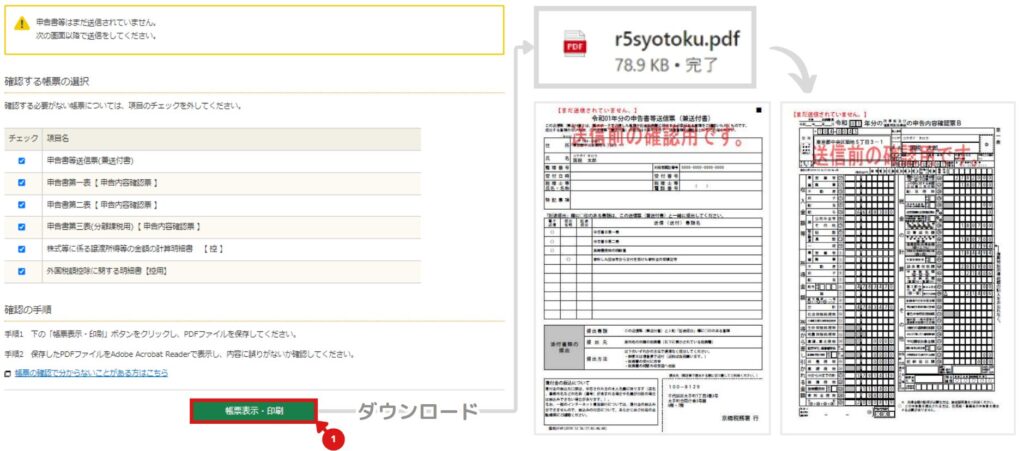

- 11提出する資料の内容を確認し、次へ進むをクリック

帳票表示・印刷をクリックすると、PDFデータをダウンロードできます。内容に問題ないか確認してください。

問題なければ、次へ進むをクリックしてください。

- 12提出に関する情報を設定し、次へ進むをクリック

税理士や、会計ソフトで確定申告書を作成している場合は、ここの設定を調整してください。

本記事では、国税庁のホームページ上で確定申告書を作成しているため、すべていいえを選択しています。

※⑥のマイナンバーカード認証方法は、マイナポータル連携した方法と同じものを選択してください。

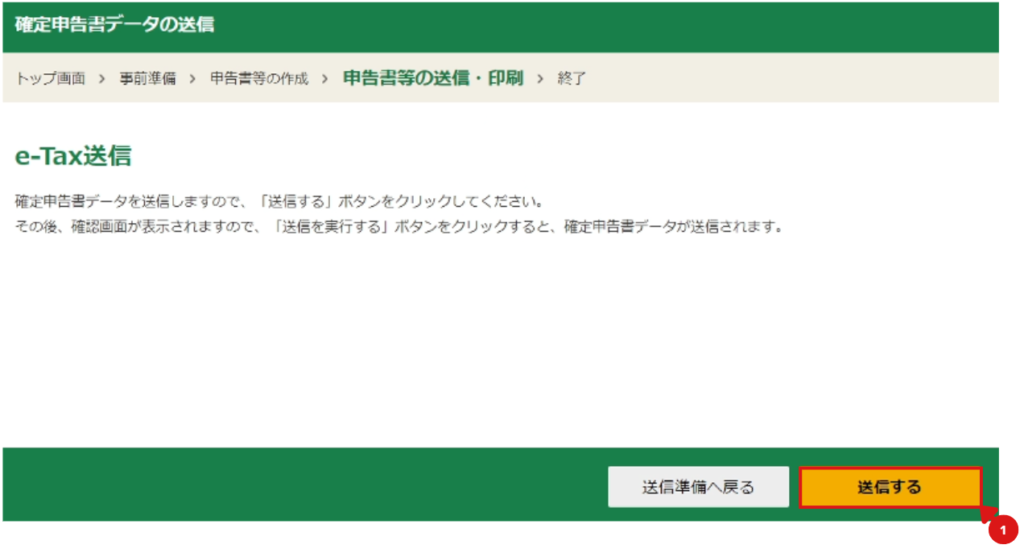

- 13送信するをクリックし、確定申告書を送信する

確認メッセージが表示されますので、送信を実行するをクリックしてください。

約10秒くらい待つと、送信完了画面が表示されますので閉じるをクリックしてください。

- 14送信票等印刷へ進むをクリックする

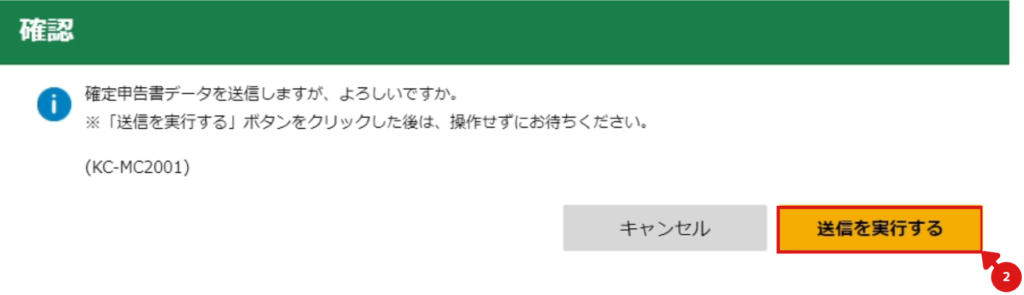

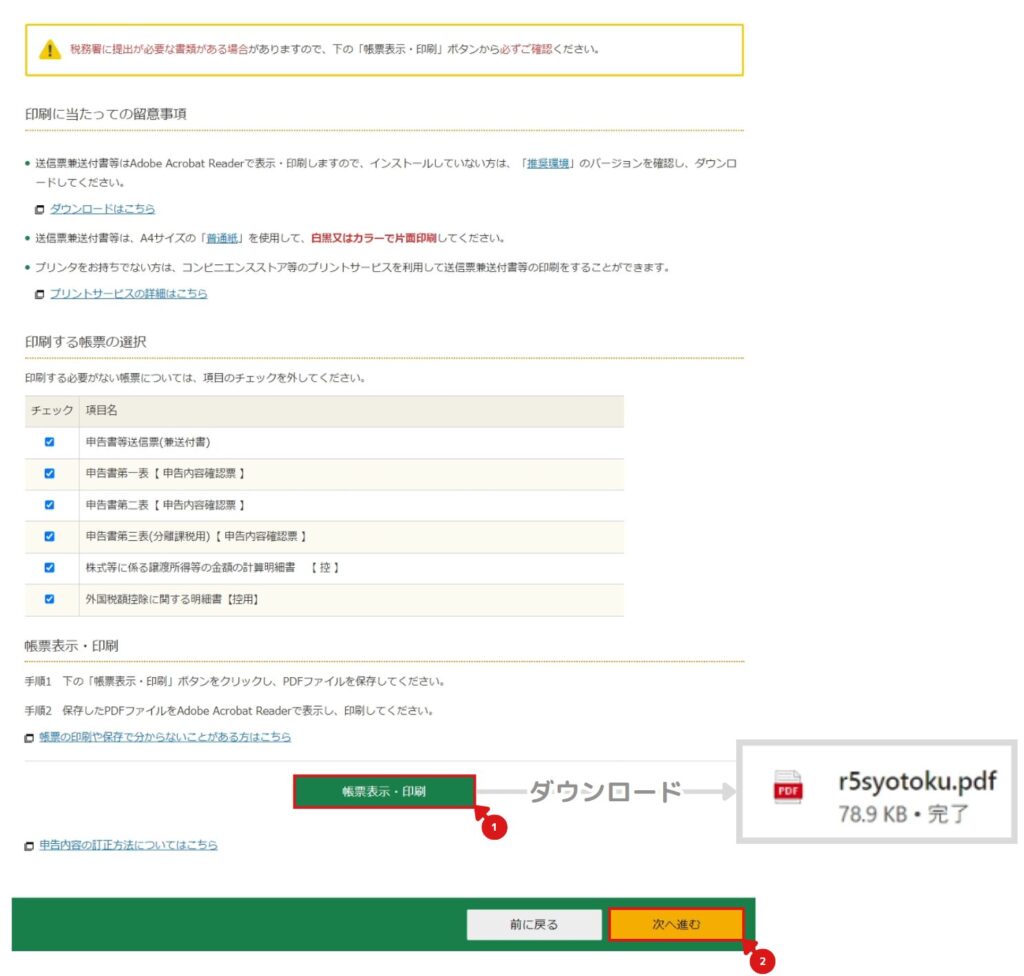

- 15帳票表示・印刷をクリックし、提出した確定申告書をダウンロードする

来年の確定申告書の作成で必要になりますので、ダウンロードしておきます。

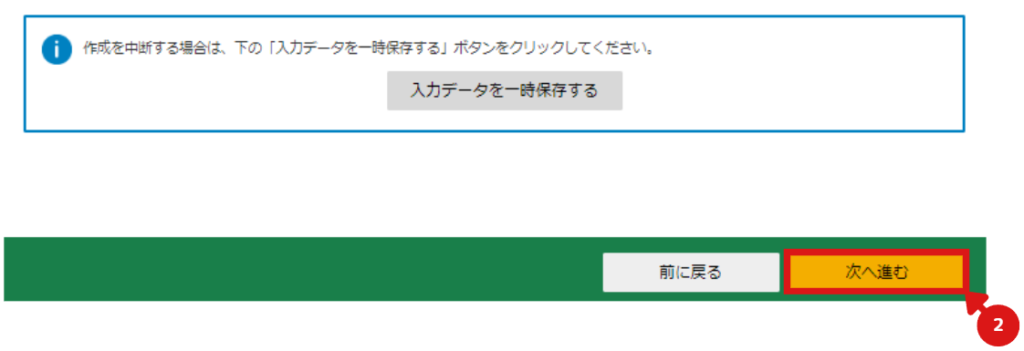

ダウンロード後、次へ進むをクリックしてください。

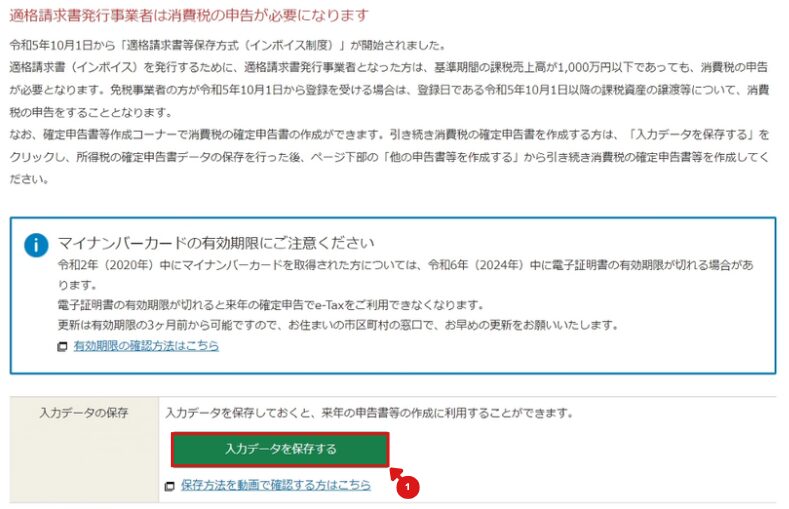

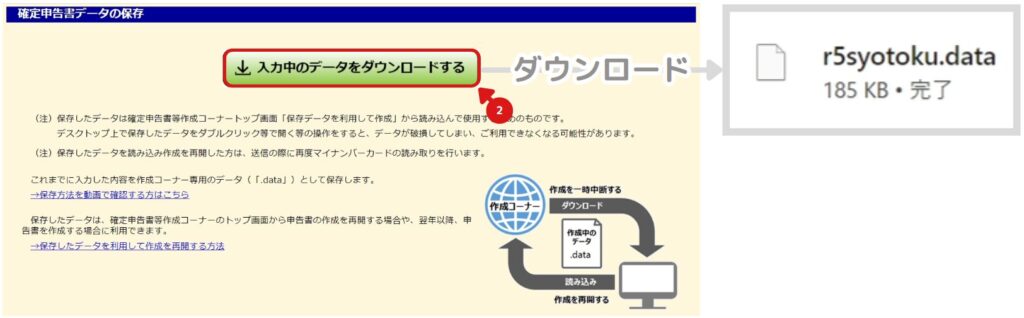

- 16今回入力したデータをダウンロード後、終了をクリック

入力データを保存するをクリックしてください。

入力中のデータをダウンロードするをクリックしてください。

ダウンロードが始まります。

来年にこのデータを読み込んで確定申告書を作成すると、今回作成した外国税額所得やふるさと納税などのデータが、事前に入力された状態で開始できます。少しだけですが、手間を省くことができます。

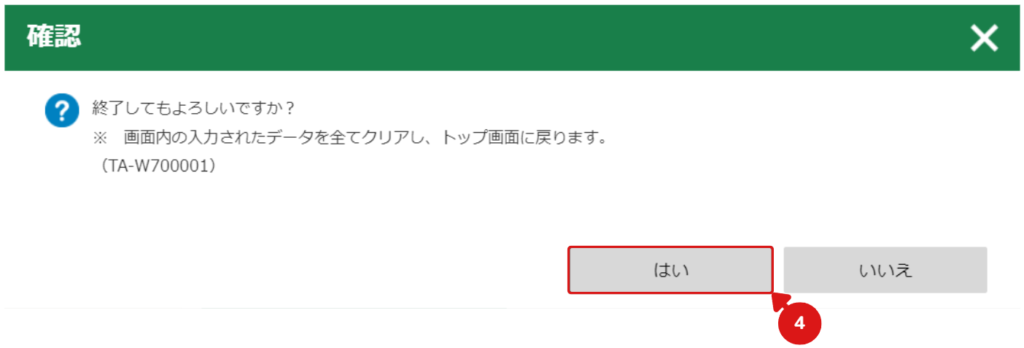

ダウンロード後、終了するをクリックしてください。

確認ウインドウが表示されるため、はいをクリックしてください。

トップページに戻されます。

これで確定申告書の提出は、以上となります。

慣れない作業、本当にお疲れさまでした!!

あとは還付金の振込みを待つだけとなります。

還付金入金までの流れ

確定申告書の提出後から還付金支払いまでの間、不安な方も多いと思いますので、流れを記載しておきます。

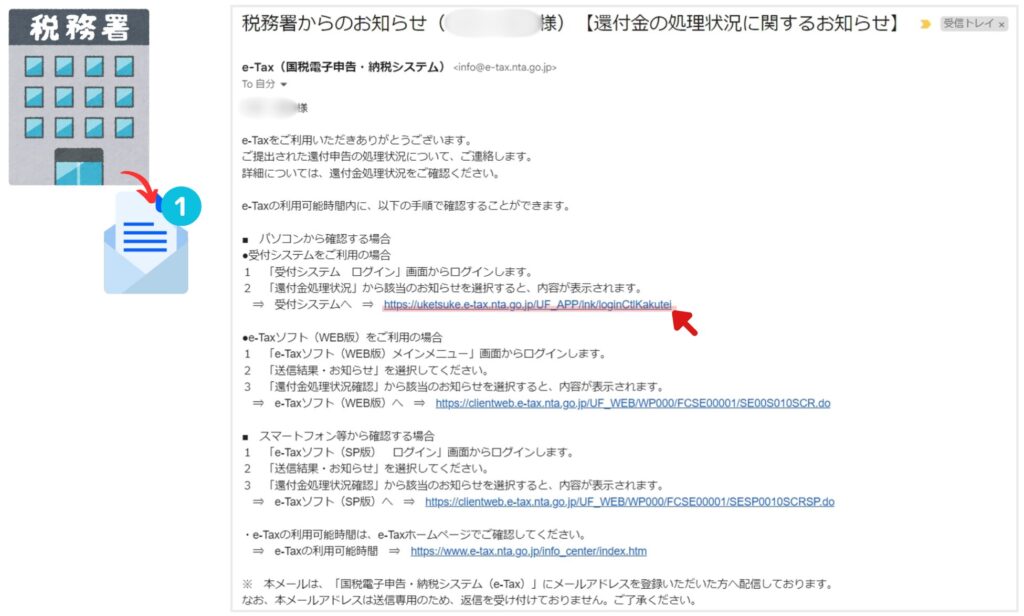

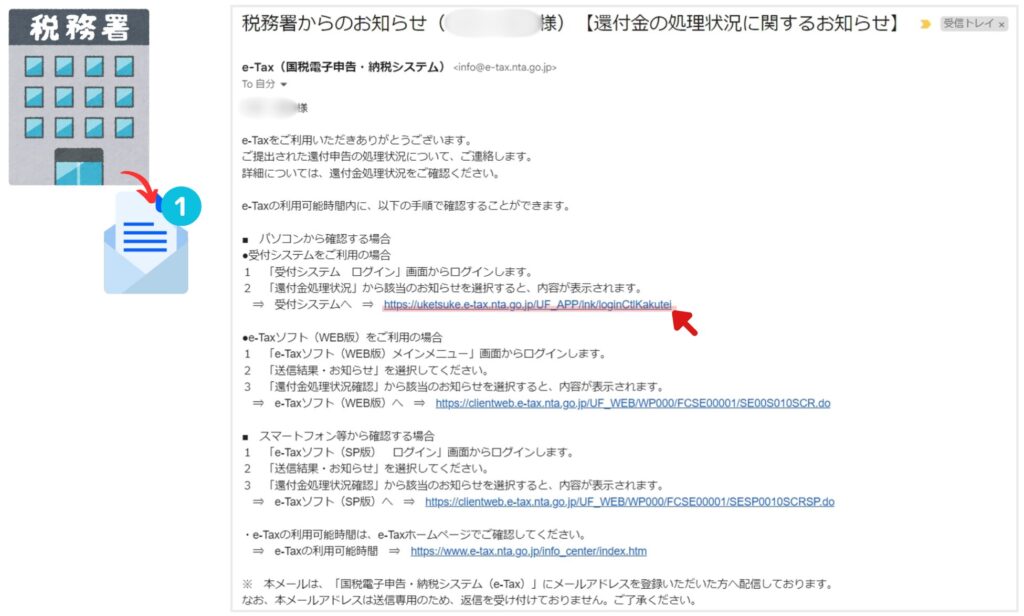

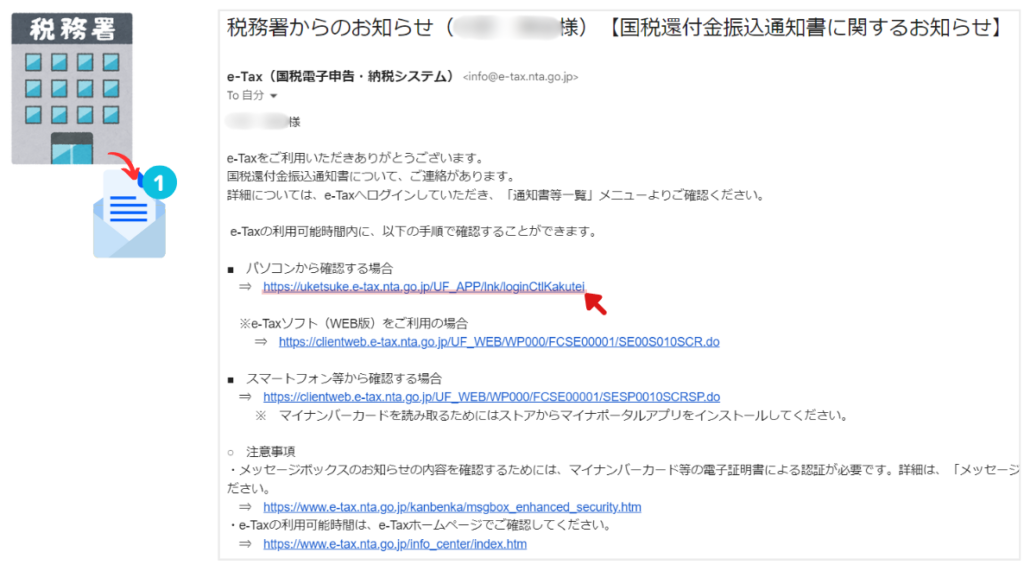

- 1税務署の通知(1回目)から、e-Taxのサイトにアクセスする

確定申告書提出から約10日前後で、e-Taxに登録しているメールアドレスに税務署から通知が届きます。

記載されているリンクをクリックし、サイトにアクセスしてください。

※本記事は「パソコンから確認する場合」でご説明します。

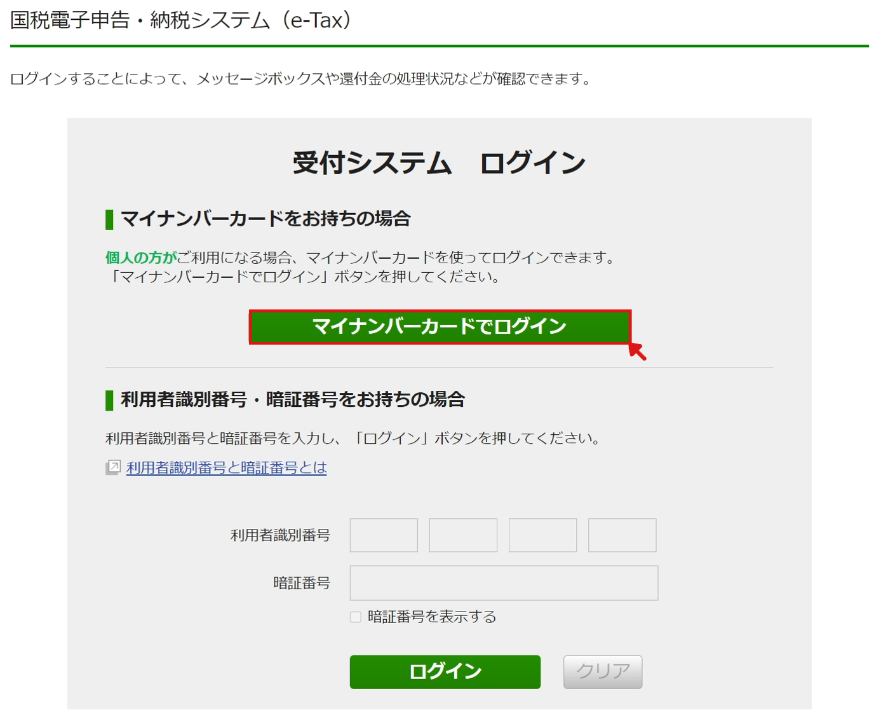

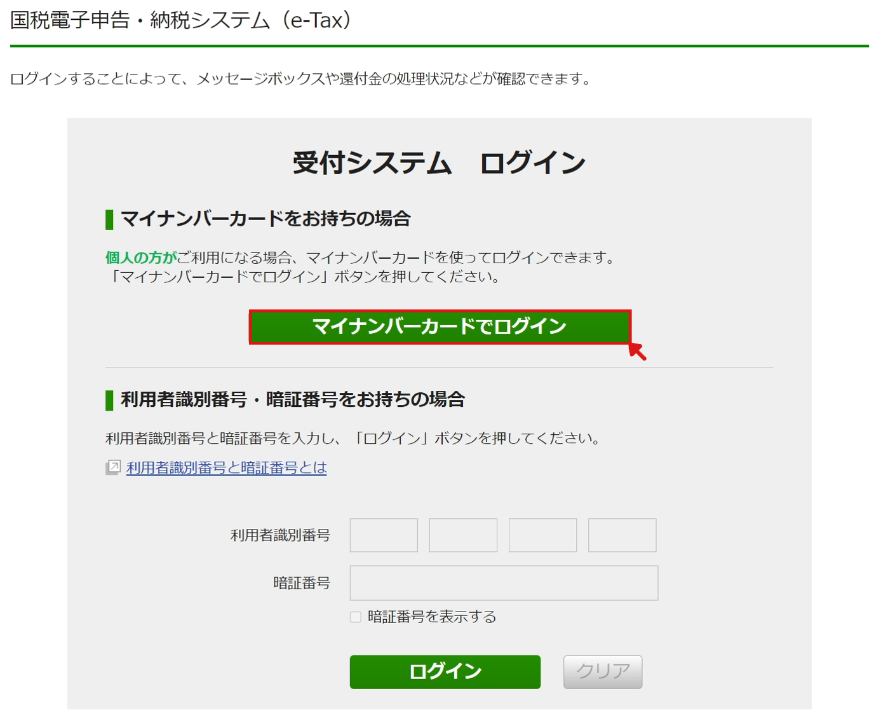

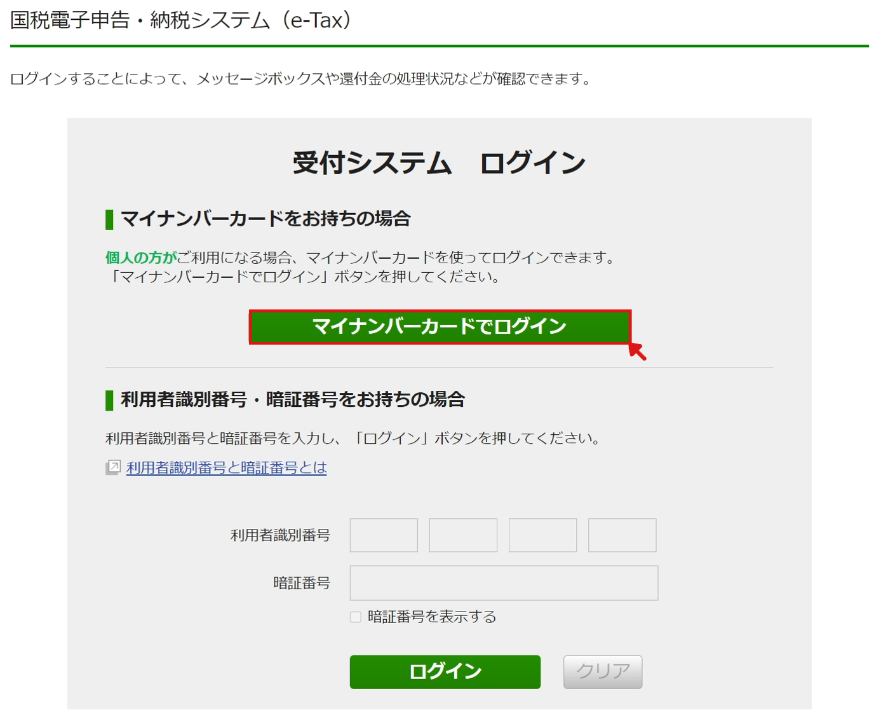

- 2受付システムにログインする

マイナンバーカードでログインをクリックしてください。

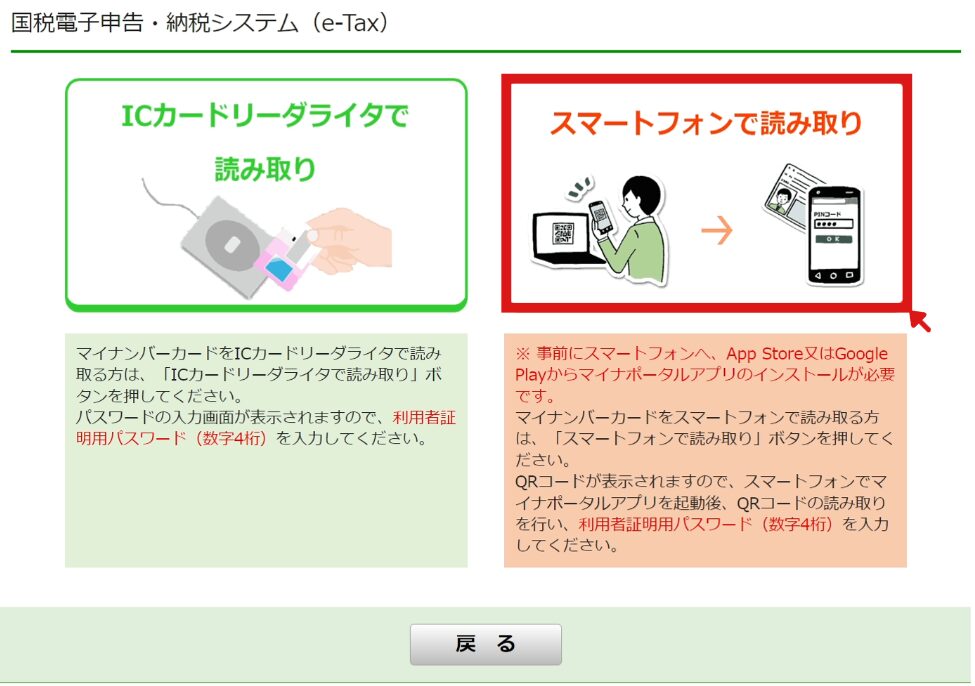

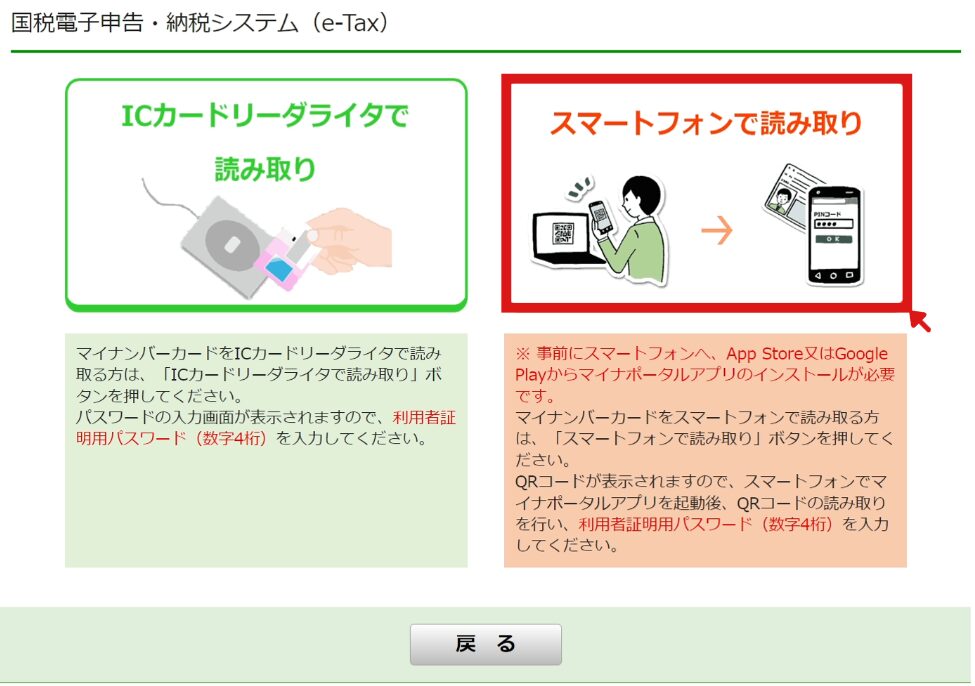

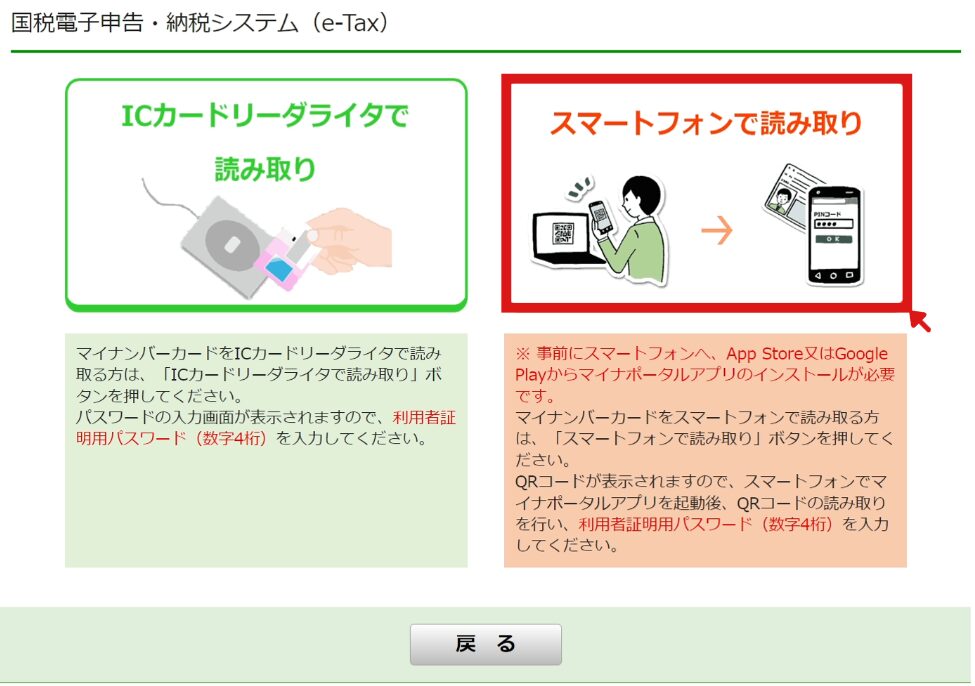

- 3マイナンバーカードの読み取り方法を選択する

本記事では「スマートフォンで読み取り」でご説明します。

- 4スマートフォンのマイナポータルアプリで、QRコードを読み取る

次の手順に従って、表示されたQRコードを読み込んでください。

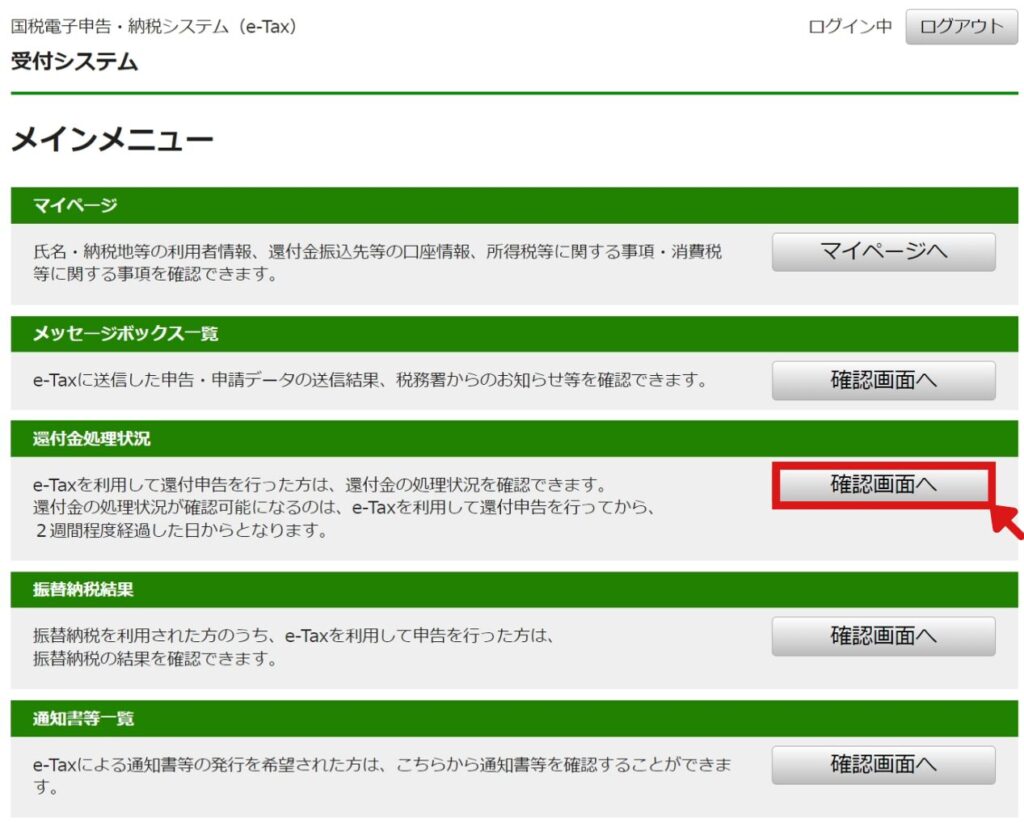

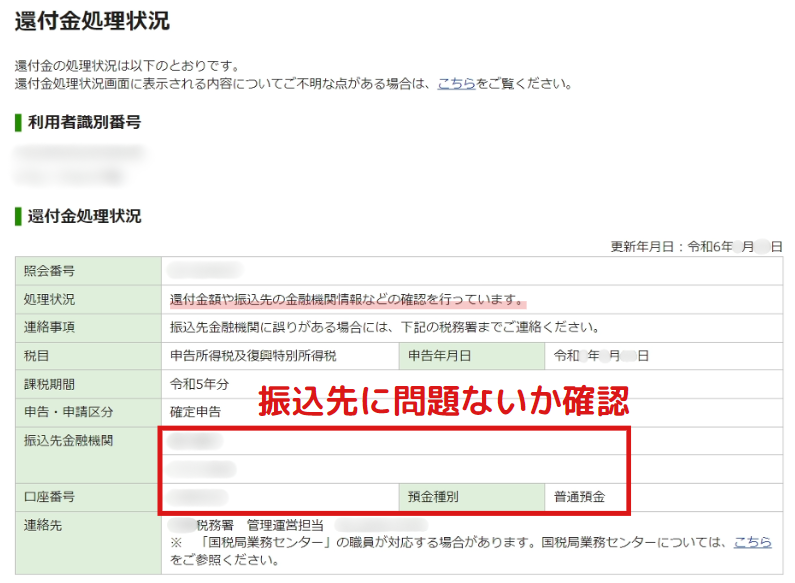

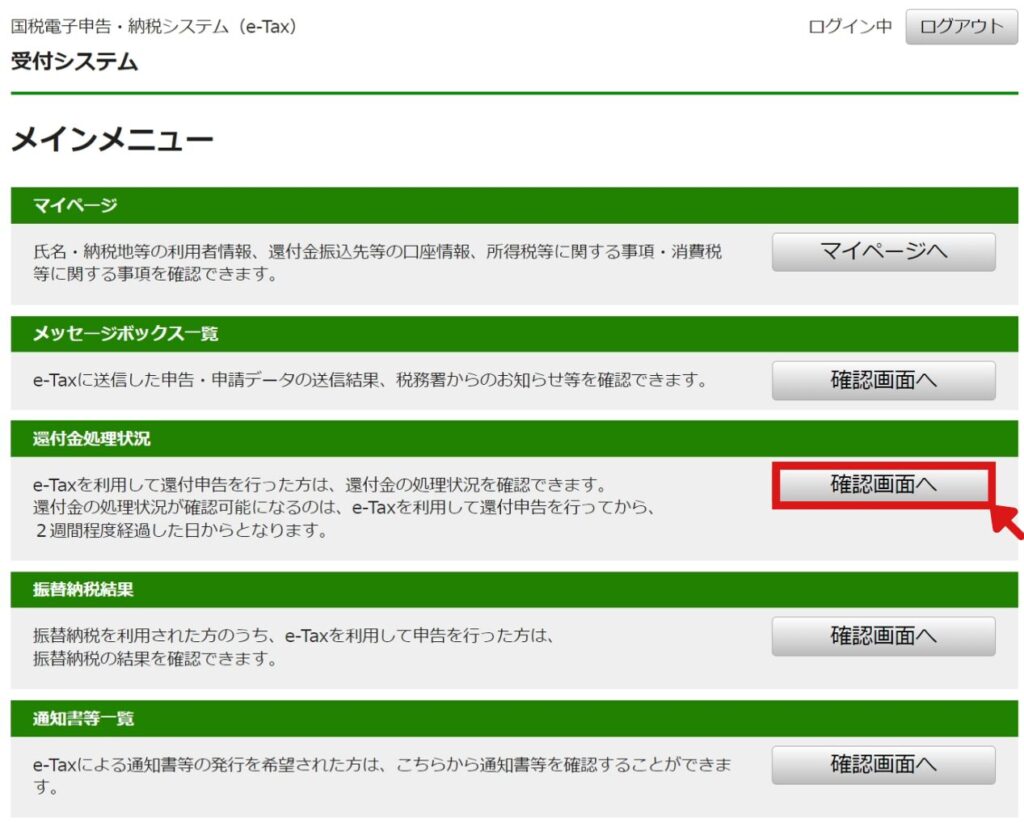

- 5還付金処理状況の確認画面へをクリックする

- 6振込先に問題ないか確認する

1回目の通知については、以上となります。

- 1税務署の通知(2回目)から、e-Taxのサイトにアクセスする

税務署の通知(1回目)から約10日前後で、e-Taxに登録しているメールアドレスへ通知が届きます。

記載されているリンクをクリックし、サイトにアクセスしてください。

※本記事は「パソコンから確認する場合」でご説明します。

- 2受付システムにログインする

マイナンバーカードでログインをクリックしてください。

- 3マイナンバーカードの読み取り方法を選択する

本記事では「スマートフォンで読み取り」でご説明します。

- 4スマートフォンのマイナポータルアプリで、QRコードを読み取る

次の手順に従って、表示されたQRコードを読み込んでください。

- 5還付金処理状況の確認画面へをクリックする

- 6支払手続日を確認する

予定日を覚えておき、当日に振込先の銀行にアクセスして入金されているか確認してください。

2回目の通知については、以上となります。

銀行の振込確認ができていれば、以下通知書の確認は必須ではございません。

ただし、確認したい方や通知書が欲しい方もいると思いますので、手順を記載しておきます。

- 1税務署の通知(3回目)から、e-Taxのサイトにアクセスする

還付金支払いから約1日前後で、e-Taxに登録しているメールアドレスへ通知が届きます。

記載されているリンクをクリックし、サイトにアクセスしてください。

※本記事は「パソコンから確認する場合」でご説明します。

- 2受付システムにログインする

マイナンバーカードでログインをクリックしてください。

- 3マイナンバーカードの読み取り方法を選択する

本記事では「スマートフォンで読み取り」でご説明します。

- 4スマートフォンのマイナポータルアプリで、QRコードを読み取る

次の手順に従って、表示されたQRコードを読み込んでください。

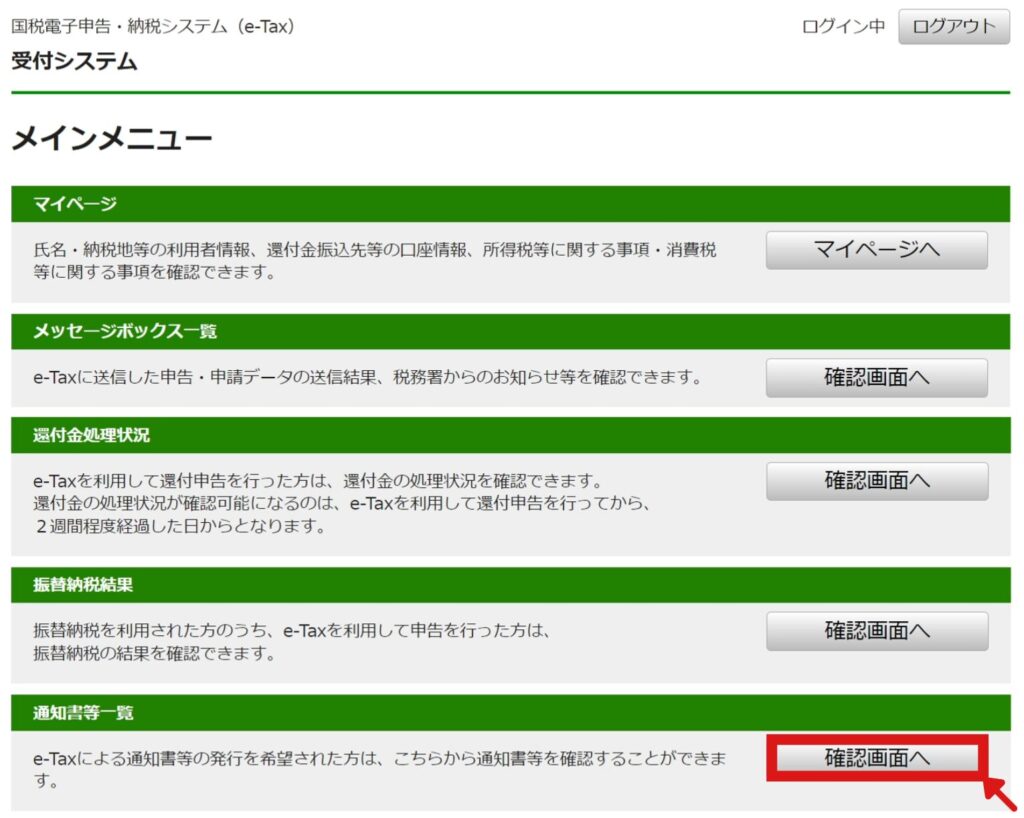

- 5通知書等一覧の確認画面へをクリックする

- 6「国税還付金振込通知書」を選択して、切替をクリックする

- 7日付をクリックする

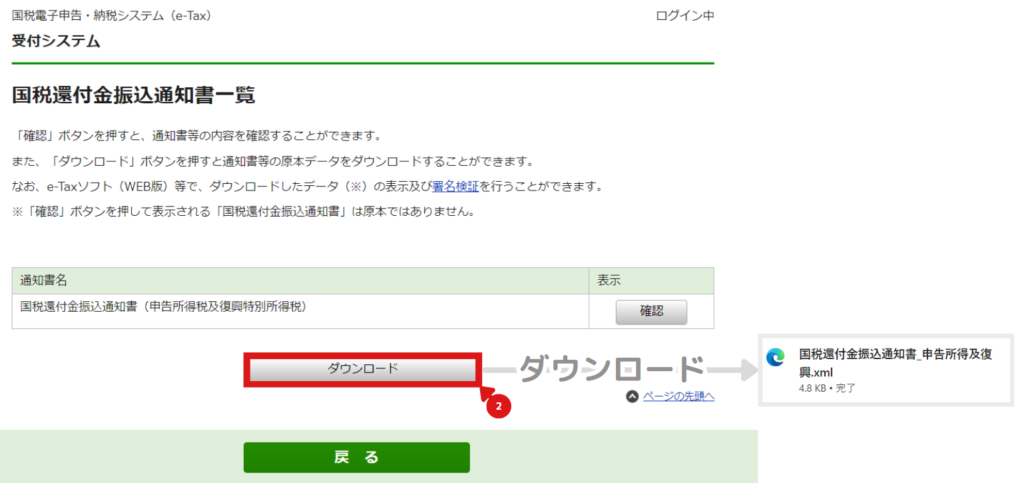

- 8国税還付金振込通知書一覧へをクリックする

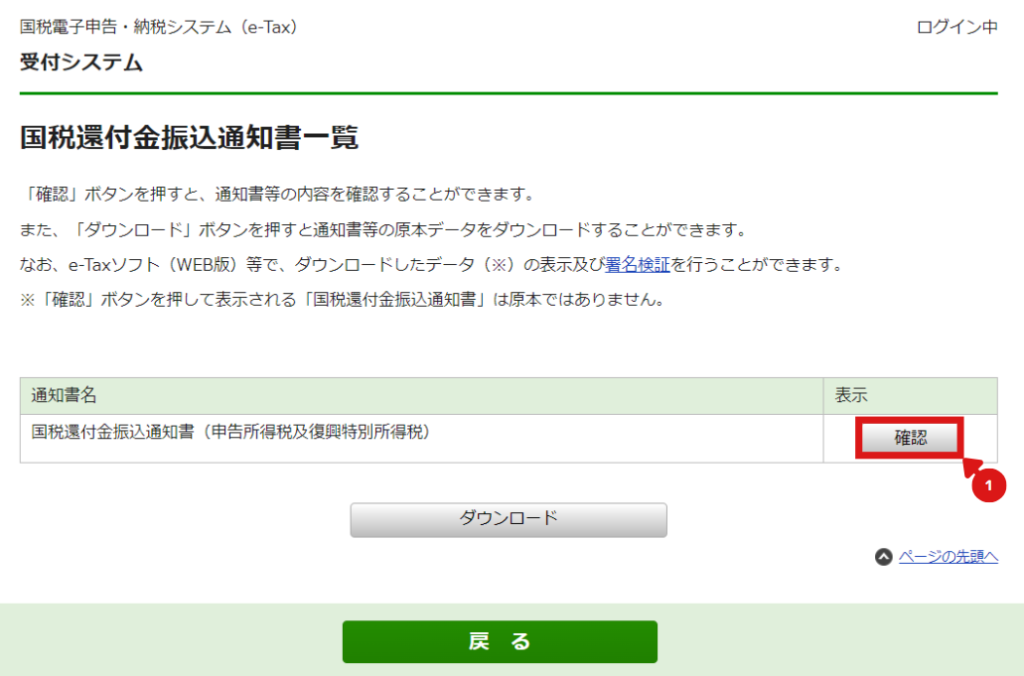

- 9確認をクリックし、内容を確認する。

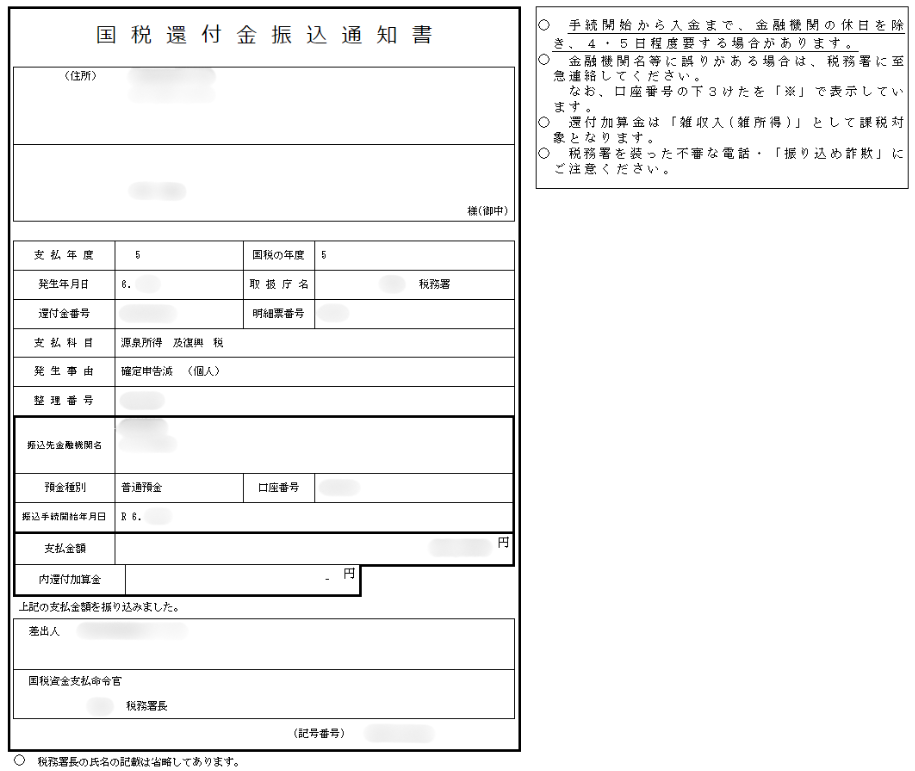

以下の振込明細書のような内容が表示されます。振込金額に問題ないかご確認ください。

もし通知書が必要な方は、ダウンロードをクリックして保存してください。

通知書の確認は、以上となります。

住民税を自分で支払う方法

※2024/06/12追記

住民税の徴収方法を「自分で納付」を選択した場合、会社の天引きではなくなるため自分で支払う必要があります。

※住民税の徴収方法選択画面は、こちらよりご確認ください。

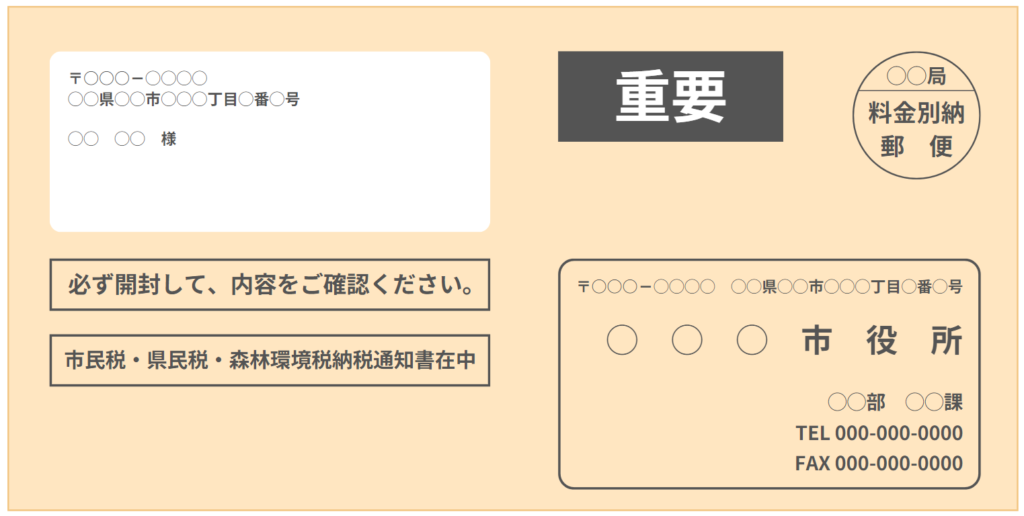

お住まいの市役所から6月上旬に納税通知書が送られてきますので、書面の指示に従って住民税をお支払いください。

本記事では、「通知書の内容と支払い方法」や「延滞料金」についてご説明します。

※お住まいの場所によって、「封筒の形状や色、書類のレイアウトなど」が異なります。図は一例としてご覧ください。

- 1通知書を開封する

図のような封筒で届きますので、カッターなどで開封してください。

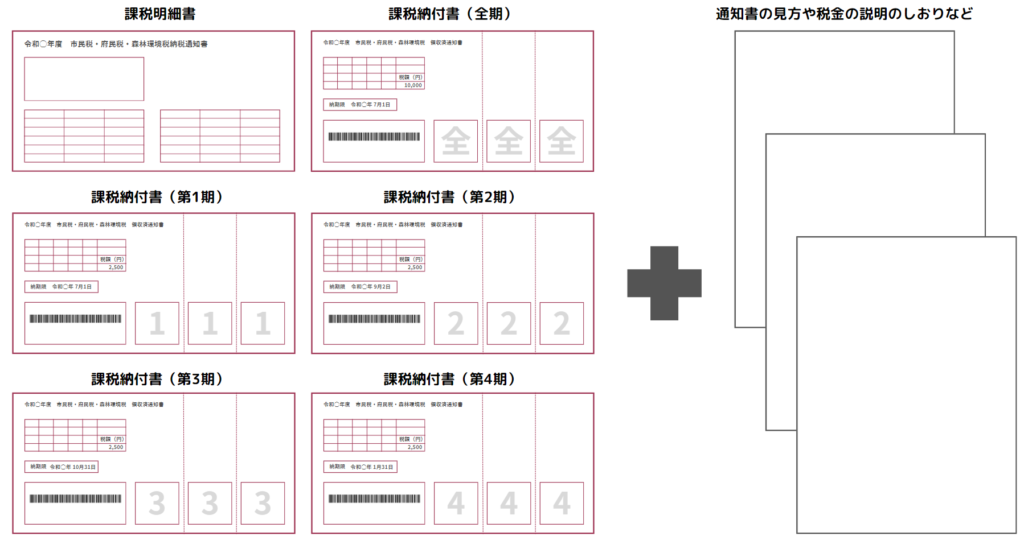

- 2書類を確認する

図のような書類が入っていると思います。今回は左側の書類を使用します。

使用しない方の書類には、税金の計算方法や支払い方法など細かく書いていますので、興味がある方はご確認ください。

- 3課税明細書から住民税の支払い金額を確認する

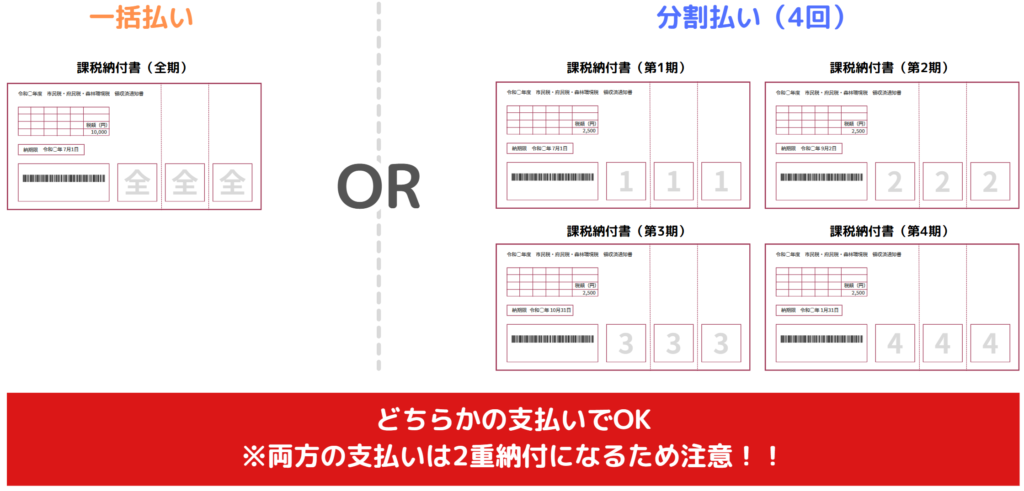

住民税の支払い金額の記載がありますが、図のように「全期」と「第1期~第4期」は分けて考えてください。

また、課税明細書の2ページ目には税金の細かい内訳が記載されています。興味のある方はご確認ください。

- 4支払い回数を決定する

「一括払い」と「分割払い」で損得がないため、どちらの支払いでも問題ありません。しかし、分割払いにすると支払いを忘れる場合があるため、「課税納付書(全期)」で一括支払いをおすすめします。

また、納期限を超えた場合は延滞金が発生するため、忘れずに納付するようにしましょう!

延滞金について

支払いに遅延すると、以下の手数料が掛かります。

● 手数料

① 督促手数料:70円 / 督促状1通

② 延滞金額 = 税額 × 延滞日数 × 延滞金の割合 ÷ 365日

※督促状発行から10日経過後に発生延滞金の割合は、以下のように定められています。

● 延滞金の割合

令和6年1月1日~令和6年12月31日の場合

・遅延1ヶ月以内:年2.4%

・遅延1ヶ月以降:年8.7%

※期間によって割合が異なります。詳しくはこちらを参照してください。● 計算例

例|納付金額 10,000円 納期限から50日経過した場合

「遅延1ヶ月以内」と「遅延1ヶ月以降」に分けて計算します。

遅延1ヶ月以内の計算

10,000 × 31日 × (2.4 ÷ 100) ÷ 365日 = 20.38円遅延1ヶ月以降の計算

10,000 × (50日-31日) × (8.7 ÷ 100) ÷ 365日 = 45.29円遅延1ヶ月以内と以降の金額を合算します。

20.38 + 45.29 = 65.67円 → 65円

※端数は切り捨て督促手数料を加算します。

65円 + 70円 = 135円

以上が延滞料金の計算となります。

- 5自分にあった支払い方法で決済する

住民税の支払いには、以下の方法があります。

②③の赤文字の支払い方法が、自宅で簡単に決済ができて、さらにポイントが貯まるためオススメです。

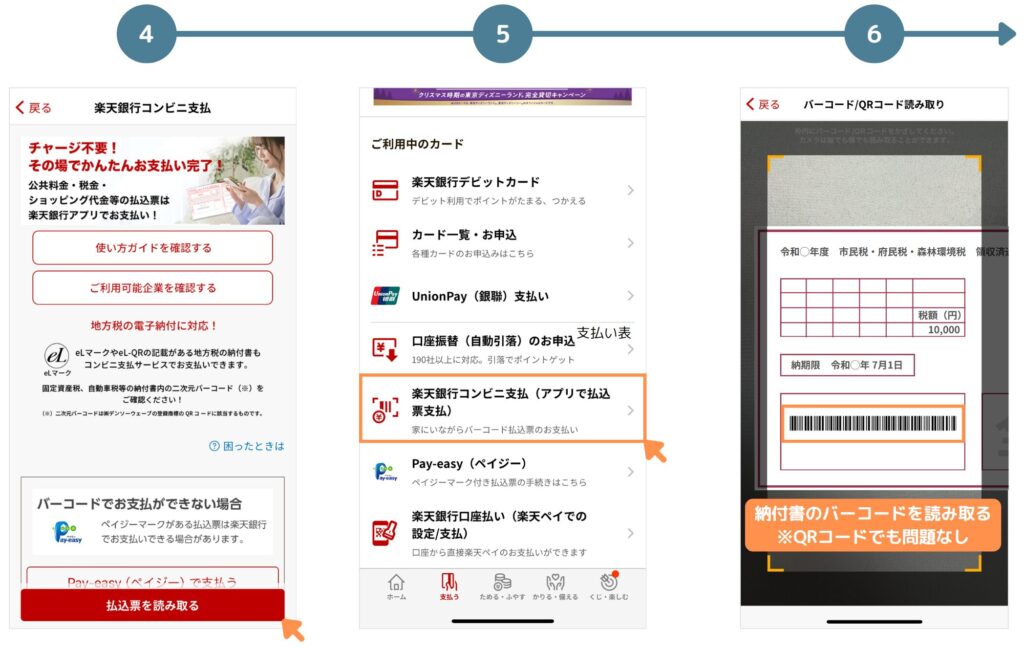

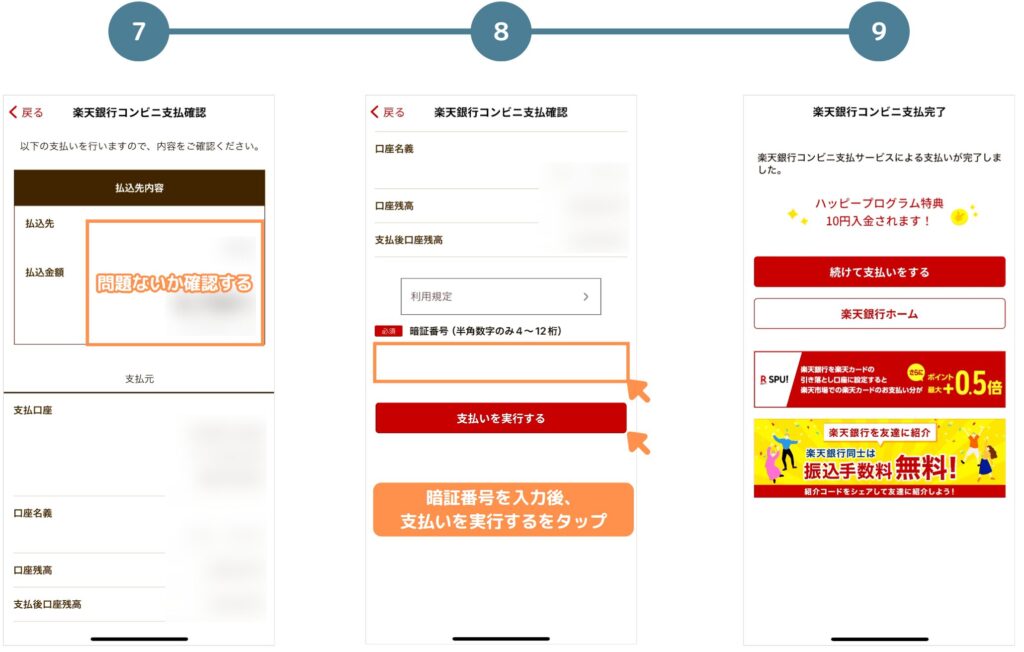

今回私は課税納付書(全期)を、「楽天銀行コンビニ支払(アプリで払込票支払)」で決済しましたので、支払方法の一例としてご紹介させて頂きます。

- 6楽天銀行コンビニ支払(アプリで払込票支払)で支払う

楽天銀行アプリにログインし、「支払う」をタップしてください。

「楽天銀行コンビニ支払」で、納付書のバーコードかQRコードを読み取ります。

払込先と払込金額に問題ないか確認し、支払いを実行するをタップしてください。

以上で住民税の支払いは完了です。

10円ではありますが、現金が入金されるため少しお得です。

まとめ

ここまでお読み頂き、ありがとうございます。

2重課税で損している分は、取り戻せましたでしょうか。

この記事によって、取り戻せる方が世の中に増えていけばいいなと思います。

不明な点がございましたら、気軽にお問合せフォームよりご連絡をお願いします。できる限りサポートさせて頂きます。

それではまた会いましょう!

トップページは、「還付申告の記事をまとめたページ」となります。ブックマークしておくと、還付申告の関連記事にアクセスしやすくなるので、オススメです。

コメント